中国工业固废网讯:我国固废处理领域近几年出现了诸多新趋势:垃圾分类向纵深发展,垃圾焚烧竞争加剧及邻避现象扩散,污泥、危废和建筑垃圾处理处置受到重视,土壤修复开始启动,水泥窑协同扩大试点,政府和社会资金合作的模式全面推进,国内外企业并购吸引眼球,村镇垃圾治理初见成效,“两网融合”获得政策支持,垃圾热解气化技术渐成热点,新常态下我国固废处理领域正面临重要的机遇期和发展期。

现阶段我国环保产业的发展仍具有很强的政策依赖性,未来随着监督体系及盈利模式逐步完善,固废作为环保行业的热点,市场空间有望进一步释放。

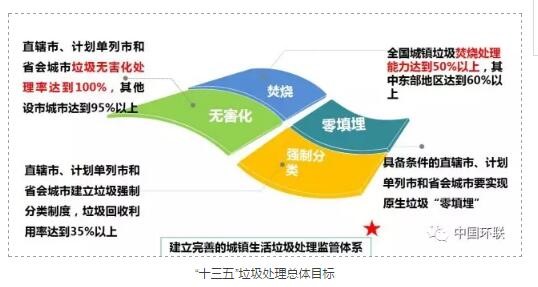

一、垃圾焚烧延续较快发展趋势

生活垃圾焚烧行业状况

垃圾焚烧与填埋法相比,环境保护程度和综合效益更高,因而垃圾焚烧成为近年来国家提倡的无害化处理方式,占比逐年上升。

BOT为主流建设模式

BOT是建设-经营-转让模式。

垃圾焚烧在我国公用设施中最早采用政府和社会资金合作模式,占比超过80%,近日,四部委联合发文,鼓励加强对垃圾处理领域全面实施政府和社会资金合作模式,将终端设施建设扩展至收集、转运、处理、处置各环节。

国家财政部政府和社会资金合作中心入库环保项目总计1969个,总投资1.07万亿元,其中垃圾焚烧项目152个、总投资金额731.6亿元。

垃圾焚烧发展趋势预测

(1)污染排放标准提升、环境补偿措施实施、地方政府积极推进、高标准垃圾焚烧厂增多,跨行政区域垃圾运输开口,有望逐步缓解垃圾焚烧厂落地难的“邻避”困境;

(2)国家技术、产业、价格、财政和环保等政策层面,总体有利于促进和保障垃圾焚烧产业的长期发展;

(3)成熟的商业模式、长期的投资回报和紧缺的项目资源,将使得核心企业之间“跑马圈地”式的市场竞争更趋激烈,并将从城市向县镇延伸;

(4)预计垃圾焚烧产业将呈“两低三高”的发展趋势,即年均增量降低、平均规模降低、建设标准提高、运营水平提高、行业集中度提高;

(5)“十二五”期末,基本形成“333”产业格局;“十三五”期末,有望形成“555”产业格局。

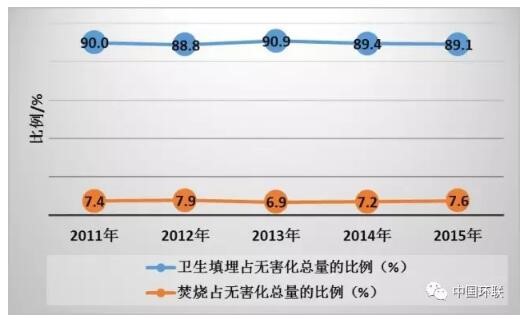

二、卫生填埋仍有较多发展机会

卫生填埋发展状况

垃圾卫生填埋场因具有适应性较强,运行成本较低等特点,今后将会是中小城市、中西部地区、新型城镇化地区垃圾处理的主要方式之一。

“十二五”期间县城生活垃圾不同无害化技术处理比例,填埋比例一直稳定在89%左右

当前,填埋处理设施投资建设运营由政府主导逐步转向市场化,填埋建设运营、渗沥液处理设施以及填埋气发电三大市场初步形成。其中,以政府和社会资金合作模式为主导建设运营的生活垃圾卫生填埋场占比已逐步提高,约占总量的四成。

卫生填埋发展趋势预测

(1)“新型城镇化”和“城乡一体化”进程将促进中小型垃圾卫生填埋场的进一步发展;

(2)垃圾卫生填埋场在升级改造过程中的“焚烧化、综合化、园区化”现象,或将呈现逐渐增多的发展趋势,现有卫生填埋场有望成为热门资源;

(3)作为城市垃圾处理的托底保障和最终出路,垃圾卫生填埋场今后也仍将在大城市占有重要地位;

(4)国家政策鼓励大城市原生垃圾“零填埋”,未经分类和预处理的原生垃圾直接进卫生填埋场将逐步受到限制,而污泥、残渣和飞灰等特种填埋场将呈上升趋势。

三、村镇垃圾处理将有较大发展空间

村镇垃圾行业现状

和城市相比,对于农村生活垃圾的综合管理关注度较低,在中西部等地域偏僻、居住分散的地区,基础设备的规划建设比较落后和管理相对缺失,垃圾依旧存在上山、下地、进流水的乱扔乱放状态。

2015年底,约六成村镇生活垃圾得以处理,仍有四成约0.7亿吨垃圾未做任何处理,无害化处理率更低。量大面广、长期积累的村镇存量生活垃圾的整治任务相当艰巨和繁重。

村镇垃圾发展目标和趋势

(1)村镇垃圾处理模式主要有:城乡一体化集中处理模式、就地就近处理模式、分片分区处理模式、共存处理模式等;

(2)住建部等启动农村生活垃圾5年专项治理、要求到2020年全国90%村庄的生活垃圾得到处理;

(3)行政管理制度、财政投入力度、督查考核强度、垃圾分类程度、商业模式创新、适宜技术装备等是制约村镇垃圾处理发展的关键因素。

四、餐厨垃圾处理面临机遇期

餐厨垃圾行业现状

“十二五”和“十三五”期间,国家分别计划对餐厨垃圾处理投资110亿元和184亿元。截至2016年底,100个试点项目中处在前期约30个、在建约20个、建成约50个。

我国餐厨垃圾整体上具有起步晚、运营模式和盈利模式尚不成熟、处理工艺比较单一的局限。对已知投融资模式的84座处理设施的统计表明,BOT是餐厨垃圾处理设施最常见的建设运营模式。

不同投融资模式餐厨垃圾处理设施的建设数量及吨投资情况

餐厨垃圾发展趋势

(1)“十二五”期末,全国投产和在建的餐厨垃圾处理设施约为150座,日处理能力约为2.5万吨,“十三五”期间有望新增日处理能力3.0万吨。

(2)部分非试点城市也在积极筹建餐厨垃圾处理项目,加上因垃圾分类产生的“湿垃圾”亟需解决出路问题,餐厨垃圾处理市场或将在未来几年加速释放;

(3)在工艺路线、产品方案优化、多个产业链结合上着力,实现长期可持续发展。

五、渗滤液处理或进入平稳发展期

渗滤液处理现状

根据前瞻产业研究院发布的报告,2016年,国内垃圾渗滤液产生量约为9152万吨,日均产生量约为25万吨。

渗滤液处理发展趋势

(1)自2008年起,由GB16889“争议标准”引爆的渗滤液处理设施建设的五年黄金期已过,2012年起市场增量已渐显下滑趋势,未来或将进入平稳发展期;

(2)近几年新建的垃圾卫生填埋场基本上都按标准要求建设了独立的渗滤液处理设施,同时改造了一批老的渗滤液处理设施;

(3)受技术、经费、管理等因素的影响,早年建设的大部分渗滤液处理设施并不能做到常年稳定并达标运营,一部分渗滤液处理设施几成摆设,提标改造势在必行;

(4)随着环保标准和监管力度的提高,浓缩液的处置问题逐步受到方方面面的重视,并将成为细分领域的新机会。

六、污泥处置市场或将迎来爆发期

污泥处置行业现状

截至2016年9月底,全国设市城市、县累计建成污水处理厂3976座,污水日处理能力达1.7亿立方米,年产生80%含水率的污泥4000多万吨。预计2017年,我国城镇污水年处理量将突破600亿吨,那么,2017年全国80%湿污泥年产量将超过5000万吨。

我国污水排放量构成和年处理污水量

相对于超过80%的城市污水处理率,污泥的无害化处置率低于35%,发展水平严重落后。污泥在经过脱水后的最终处置方式,主要有土地利用、厌氧消化、卫生填埋、干化焚烧和建材利用等几种,其中干化焚烧又包括单独焚烧和协同焚烧方式。

污泥处置趋势预测

(1)“重水轻泥”现象引起广泛关注,未来几年或将是污泥处置市场的爆发期,预计五年内污泥处置的市场规模或可达1000亿元左右;

(2)土壤利用等对接政策和标准将会逐步完善,资源化空间进一步释放;

(3)目前我国专业从事污泥处置的企业,总体而言数量不多、规模不大、实力不强,现在或许是培育核心竞争力、准备迎接市场挑战的较好时机。

七、土壤修复市场正孕育巨大机会

土壤修复行业现状

我国的土壤修复产业起步于“十一五”时期,“十二五”进入导入期,“十三五”启动,“十四五”后有望进入释放期。

土壤修复趋势预测

(1)大量被污染的农田耕地和工业场地等,给土壤修复带来巨大的市场需求,预计未来可形成万亿级的市场规模;

(2)制订中的《土壤污染防治法》和已发布的《土壤污染防治行动计划》支持土壤修复行业的长期发展,但受政策影响市场释放将是一个比较缓慢的过程;

(3)土壤修复具有重投资、重技术和重社会责任的行业属性,随着环境污染第三方治理和监管等措施的落实,预计今后会逐步形成较高的行业集中度;

(4)尽快建立完善的政策标准、界定合理的责任主体、设立专项的政府基金、形成可行的商业模式、培育适用的先进技术,是促进我国土壤修复行业持续发展的关键。

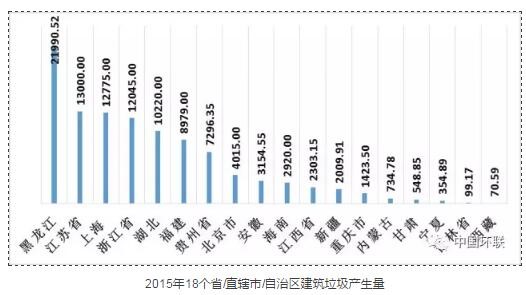

八、建筑垃圾资源化任重道远

建筑垃圾行业现状

我国建筑垃圾的主要来源是拆除和新建,主要成分为渣土。近几年,我国每年产生的建筑垃圾总量约为15.5亿~24亿吨,占据城市垃圾约30%~40%的比例,相当于城市生活垃圾产量的8倍左右。其中,黑龙江的建筑垃圾年均产生量最多,为22 000万吨;西藏最少为71万吨。垃圾产生量以每年10%的速度继续递增,至2020年左右,我国建筑垃圾产生量可能达到峰值。

2015年18个省、直辖市、自治区建筑垃圾产生量

建筑垃圾趋势预测

(1)从设施的处置方式来看,处置方式有露天堆放、填坑、堆山造景、资源化利用等。在统计的867座建筑垃圾消纳设施中,填坑设施数量占比为83%,仍是最主要的处置方式,资源化利用率处于很低水平,市场需求和发展空间均很大;

(2)因需经过分拣、破碎、搅拌、养护和检测等环节,建筑垃圾再生骨料等资源化相对于天然材料加工的成本更高;

(3)产业发展亟待国家层面加大扶持力度,包括提供企业财政补贴、设立产业发展基金和对企业提供税费优惠等;

(4)未来的发展包括,加快建筑垃圾资源化利用的法规和标准体系建设,推进建筑垃圾资源化利用的试点和推广工作,探索多种形式的市场化运作机制和投融资模式。

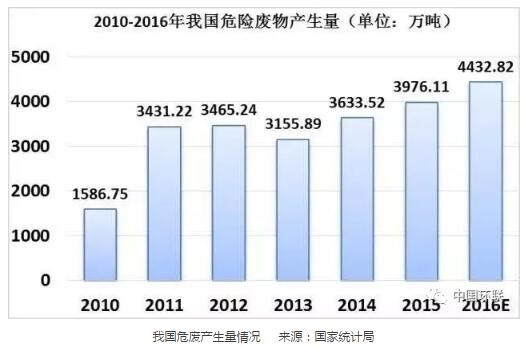

九、危废处理处置市场持续升温

危废行业现状

我国危废处理行业自2001年左右起步,经过十多年的发展,庞大的危险废物产生量及其造成的迫切处理需求为危险废物行业的主要推动力。目前行业进入快速增长阶段,在国家层面,污染防治规划、危险废物目录、污染控制标准与技术规范、集中处置收费制度等危险废物规范化管理体系已逐渐形成。

2016年,危废真正实现集中处置的比例估计不到35%;2017年,危废产生量预计超过6000万吨,危废处理市场挑战和机遇并存。

我国危废产生量情况来源:国家统计局

危废发展趋势分析

(1)天津港爆炸事故将促进大型化工厂的搬迁或改造、危险化学品管理等工作加快和升级;

(2)随着环保督察督查力度的加大,中小型化工厂的关闭、入园、改造或转型等比例将大幅增加;

(3)行业门槛较高,尽管危废处理市场参与者众多,但整体规模和生产能力偏小,具有核心竞争力的企业也较少,市场挖掘潜力巨大。

十、园区化和协同处理将成行业热点

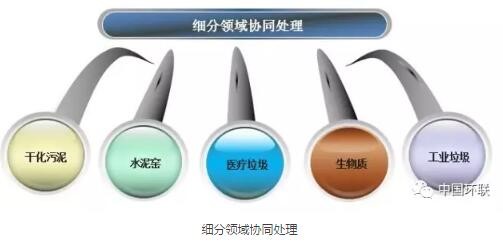

细分领域协同处理

产业趋势分析、预测

(1)固废产业园区建设已成近几年国内固废处理行业的热点,今后仍有较大的发展空间;

(2)固废处理园区化有利于优化项目布局,少占土地资源,减轻选址压力,提高集约化处理和管理水平;

(3)医废、污泥与垃圾等多种固废,多种技术的协同处置模式,将有利于以废治废、形成良性的循环和互补关系;

(4)水泥窑协同处置固体废物近期受到领导重视和行业热议,虽然目前并不具备普遍性和广泛适用性,但随着政策标准的完善和工艺技术的改进,未来将呈现发展趋势。

十一、企业并购或将改变市场格局

近年来,环保并购提速,主要布局于横向一体化、纵向一体化和跨界混业模式,在环保行业的基础上,借助于资本的力量,实现全产业更大的发展空间。据不完全统计,2016年至今涉及固废的环保并购金额已超过400亿元。

发展趋势分析、预测

(1)经济转型对固废行业的市场竞争将产生长期影响,混合经济体由于政策支持和机制灵活或将面临较好的发展机遇;

(2)由于在资本市场固废企业的估值水平较高,固废企业上市融资将继续成为热点,核心企业的上市步伐将进一步加快,但同时也伴随着资金和市场风险;

(3)更多有实力的企业将通过市场拓展、业务整合、纵向或横向并购等方式,以实现产业链的延伸和业务规模的扩张;

(4)政府和社会资金合作商业模式、互联网思维模式、环境污染第三方治理模式等,可能改变固废细分领域的现有格局。

十二、固废领域10年期市场机会和热点

景气周期后期:

卫生填埋600亿(★★★),渗滤液处理300亿(★★);

景气周期峰期:

垃圾焚烧2000亿(★★★★★);

景气周期中期:

垃圾收运系统1000亿(★★),污泥处置2000亿(★★★),危废处理3000亿(★★★★),

餐厨垃圾处理500亿(★★★);

景气周期初期:

水泥协同300亿(★★),建筑垃圾资源化2000亿(★★),村镇固废处理1000亿(★★),

土壤修复4000亿(★★★)。

编辑:王树谷